Freelance Finances: So behalte ich den Überblick

Selbstständig sein war nie mein Ziel. Eher bin ich da irgendwie reingerutscht. Nach meinem redaktionellen Volontariat bei einer Tageszeitung ging’s fürs Studium nach München, um meinen Weg als Journalistin weiterzuverfolgen und gleichzeitig mein Studium zu finanzieren, ich arbeitete als freie Journalistin und bloggte fröhlich vor mich hin. 2013 gründeten wir amazed, 2015 war mein Studium zu Ende – und ich machte einfach weiter wie bisher. Nur ohne zur Uni zu gehen. Ich war freie Journalistin, Bloggerin und mit der Zeit auch Digitalexpertin.

Heure liebe ich es, selbstständig zu sein und freiberuflich zu arbeiten. Über die Jahre gewöhnt man sich an die Unsicherheit, aber auch an das selbstbestimmte Arbeiten. Dass man die Freiheit hat, an sonnigen Tagen eher die Arbeit zu beenden und an regnerischen Samstagen eine Menge aufzuholen. Dass ich mich kreativ austoben und mich stetig weiterentwickeln kann. Nur eines, an das werde ich mich wohl nie gewöhnen: die Buchhaltung. Denn wer selbstständig ist, muss auch jede Menge beachten – vor allem, wenn’s ums Thema Geld geht.

Heute habe ich meine Finanzen meist fest im Griff, weiß, worauf ich achten muss und warum es so wichtig ist, als Selbstständige*r immer einmal zu oft als einmal zu wenig über das Geld nachzudenken. Was wir Frauen sowieso verstärkt tun sollten. Als Freelancerin in meiner Anfangszeit hätte ich gerne einiges vorher gewusst – ohne von einer fetten Steuernachzahlung überrascht zu werden oder den Überblick zu verlieren. Deswegen kommen hier meine finanziellen Learnings aus über 10 Jahren Freiberuflichkeit!

Brutto oder netto – was bleibt mir wirklich?

Was ist brutto oder netto? Was man im Wirtschaftsuntericht so schön lernt und später auf Gehaltsabrechnungen schmerzlich bewusst gemacht bekommt, vergisst man als Freiberufler*in gerne mal. Denn anders als bei Festangestellten trudelt das Geld nicht pünktlich um den 20. des Monats rum auf dem Konto ein, sondern immer wieder tröpfchenweise nach Projekten und Aufträgen. Wenn plötzlich Summe X auf dem Konto ist, hüpft das Herz. Doch aufgepasst: Erst Summe X – minus Einkommenssteuer und eventuell minus Mehrwertsteuer ist das Geld, das ich auch wirklich ausgeben kann. Wer das nicht beachtet, landet spätestens bei der ersten Steuererklärung in Teufels Küche.

Den finanziellen Überblick behalten

Deshalb ist es wahnsinnig wichtig, den finanziellen Überblick zu behalten. Während ich zu Beginn einfach immer 30 % des Einkommens auf ein Extra-Konto schob, um für Steuernachzahlungen gewappnet zu sein, gibt es mittlerweile Bank-Konzepte, die sich extra auf Selbstständige und Freiberufler*innen spezialisiert haben. Und ich sage: Thank God!

Denn was in der Theorie so einfach klingt, ist in der Praxis oft sehr schwer. Da warten alle drei Monate Steuervorauszahlungen auf einen, je nach Verdienst auch jedes Jahr eine Steuernachzahlung und wer ein Gewerbe hat, muss auch noch eine Gewerbesteuer zahlen. Außerdem gibt es ja auch noch die Mehrwertsteuer, die 7 oder 19 % betragen kann, und ebenfalls vom Honorar abgezogen werden muss.

Denn was in der Theorie so einfach klingt, ist in der Praxis oft sehr schwer. Da warten alle drei Monate Steuervorauszahlungen auf einen, je nach Verdienst auch jedes Jahr eine Steuernachzahlung und wer ein Gewerbe hat, muss auch noch eine Gewerbesteuer zahlen. Außerdem gibt es ja auch noch die Mehrwertsteuer, die 7 oder 19 % betragen kann, und ebenfalls vom Honorar abgezogen werden muss.

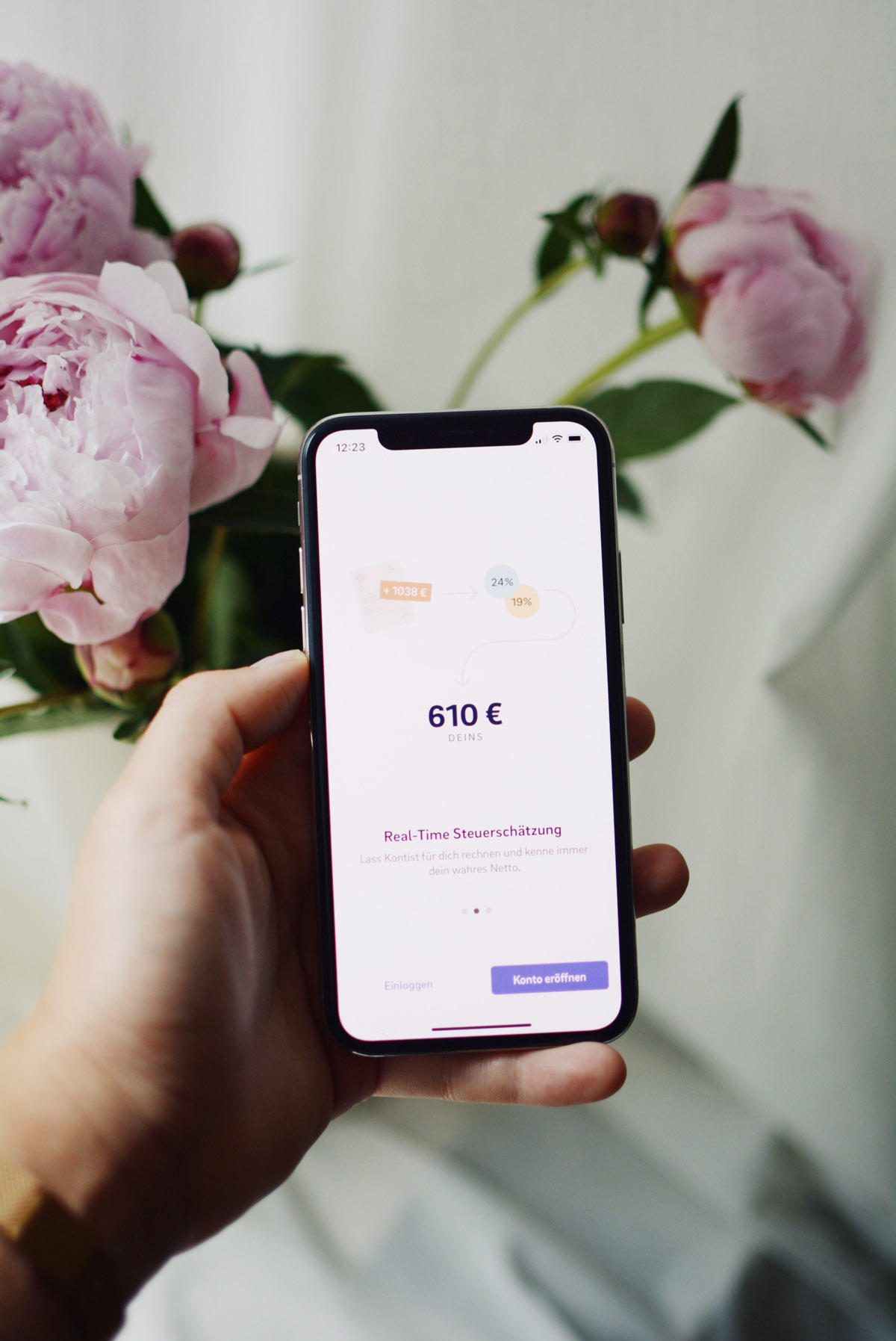

Wem das zu viel Rechnerei ist, was ich wahrlich verstehen kann, sollte sich moderne Banken wie Kontist ansehen – sie helfen effektiv dabei, den finanziellen Überblick zu behalten. Bei Zahlungseingang eines Kunden splittet Kontist automatisch die Einkommenssteuer sowie die Mehrwertsteuer auf extra Konten ab. In Echtzeit wird vom Honorar also eine Steuerschätzung erstellt – das, was übrig bleibt, kann ausgegeben werden.

Was ebenfalls praktisch ist: Kontist unterstützt die eigene Buchhaltung. Denn wer selbstständig ist, muss auch diese mindestens alle drei Monate, meist sogar jeden Monat machen. Das bedeutet vor allem auch: Zettelwirtschaft. Mit Kontist lassen sich Belege via Kamera digitalisieren, alle Ausgaben privat und geschäftlich zuordnen und sortieren. Die Folge: Ihr habt eure Buchhaltung sofort griffbereit und könnt euren Schuhkarton voller Zettel künftig zu Hause lassen.

Außerdem bietet Kontist eine Mastercard, die alle Ausgaben direkt auf dem Konto erfasst – und dich liebevoll an das Scannen deines Beleges erinnert. Praktisch, wenn man dann doch mal auf Shoppingtour war.

Gerade das ganze Thema Steuern, was darf ich wirklich ausgeben und wo muss ich aufpassen, kann zu Beginn der Selbstständigkeit extrem anstrengend sein. Kontist hilft hier, den Überblick zu behalten und die eigenen Finanzen zu strukturieren.

Für alle Selbstständigen und Freiberufler*innen unter euch: Hier könnt ihr noch mehr zu Kontist erfahren!

Künstlersozialkasse

Ihr habt eure Finanzen im Blick, könnt zwischen Mehrwertsteuer und Einkommenssteuer unterscheiden. Dann kommen wir zur nächsten wundervollen Baustelle im Freelancer-Dasein: der Krankenversicherung. Jap, was sonst direkt beim Gehalt eines Festangestellten abgezogen wird, bezahlt man als Freiberufler*in nach Abzug aller möglichen Steuern ebenfalls selbst. Und das kann teuer werden.

Wichtig ist also, dass ihr eure Honorare immer so kalkuliert, dass nicht nur Brutto und Netto klar sind, sprich, was euch am Ende eines Auftrags bleibt, sondern auch ein Krankenkassen-Anteil miteinkalkuliert ist. Sonst bleibt am Ende vom Netto-Gehalt zu wenig übrig.

Als freie Journalistin habe ich das Glück, in der Künstlersozialkasse versichert zu sein. Diese übernimmt – um die Kunst im Lande zu fördern und gerade Künstler*innen zu Beginn zu unterstützen – die Hälfe der Krankenversicherungskosten. Außerdem ist man über die KSK auch renten- sowie pflegeversichert. Ein wichtiger Punkt, zumindest für später.

Anders als viele denken, ist die KSK keine freiwillige Entscheidung. Wer hauptberuflich sein Einkommen über eine künstlerische Tätigkeit erzielt, ist verpflichtet, sich in der KSK zu versichern. Was – sobald man einiges verdient – manchem*r Freiberufler*in bitter aufstößt, denn dann steigen auch die Abgaben, und man würde die Rentenbeiträge lieber privat investieren. Auch diese Sicht kann ich verstehen, gleichzeitig bin ich froh, dass es die KSK gibt, die die Kunst in unserem Land fördert – und auch in der Corona-Krise jetzt alle existenzgefährdeten Künstler*innen zumindest in Bayern unterstützt. Ohne die KSK würden sicherlich viel weniger Künstler*innen den Schritt in den freien Markt wagen.

Übrigens: Neben Journalist*innen, Drehbuchautor*innen und Fotograf*innen sowie bildenden Künstler*innen un Musiker*innen zählen auch Influencer*innen und Content Creatoren heute zu den ksk-versicherungspflichtigen Unternehmer*innen.

Altersvorsorge

Wer sich jetzt denkt: Okay, Summe x minus Steuer minus Krankenkasse ergibt final die Netto-Summe irrt. Leider. Denn es ist wichtig, als Selbstständige*r für das Alter vorzusorgen. Vor allem, wer keine Eltern mit zehn Wohnungen in München hat. Dann könnte man das Ganze sicherlich entspannter angehen. Da das die wenigsten von uns betrifft, heißt es also, zumindest ein wenig an später zu denken und das Netto-Gehalt nicht jeden Monat auf den Kopf zu hauen.

Gerade als Frau ist es doppelt wichtig, hier frühzeitig anzufangen, auch in einer Ehe – und gerade bei der Kinderbetreuung – klare Absprachen zu halten und immer an die spätere Rente zu denken. Auch wenn ich kein Fan davon bin à la Madame Moneypenny jeden Groschen in die Altersvorsorge zu stecken und sich nicht mal mehr ein Eis zu gönnen, finde ich es trotzdem wichtig, einen Teil des Gehalts in die Altersvorsorge zu investieren.

In meinem Fall bedeutet das, ich zahle in eine zusätzliche Rentenversicherung ein und möchte dieses Jahr auch endlich das Thema ETFs angehen. Hier recherchiere ich gerade aber noch nach nachhaltigen Fonds – und ich sag’s wies ist: Einfach ist das nicht.

Eine Alternative kann auch die Investion in Wohneigentum, eine Lebensversicherung oder andere Wertanlagen sein. Hier muss jeder individuell überlegen, was für ihn am meisten Sinn macht. Nur machen solltet ihr es. Wirklich.

Sparen oder einen Notgroschen anlegen

Und jetzt? Jetzt kann man das Geld doch auf den Kopf hauen? Jein. Wenn ihr all das von oben beachtet habt, habt ihr wirklich euer Netto-Einkommen. Dann geht die Miete ab, eure Lebensmittel, das Netflix-Abo und all der andere Spaß. Das Leben könnte so schön sein, trotzdem muss ich nochmal als alter Hase reingrätschen. Könnte! Denn einen Teil eures Nettoeinkommens solltet ihr sparen. Einen Notgroschen anlegen, um in der Not Geld zu haben. Denn Aufträge können wegbrechen, eine Pandemie kann ausbrechen, oder ihr werdet krank und könnt ein paar Wochen nur auf Halbmast arbeiten. Aber es tut auch gut zu wissen, dass eine kaputte Waschmaschine kein Problem ist.

Man kann sich nicht gegen das Leben absichern, aber man kann ein bisschen vorsorgen, sodass ihr im Notfall nicht komplett aufgeschmissen seid.

Ich appelliere hier immer an ein gesundes Mittelmaß. Denn man soll auch leben. Im Hier und Jetzt. Sich nicht jeden Spaß verkneifen, sich auch mal was Unnötiges gönnen und einfach leben. Trotzdem schadet es nicht, wenn man immer mal wieder ein paar Euros für den Notfall zur Seite legt.

Jetzt aber: Wer als frischer Selbstständige*r all das mal mehr oder weniger im Blick behält, sollte nicht allzu böse finanzielle Überraschungen erleben. Und dann, ihr Lieben, macht das Ganze Freiberufler*innen-Dasein richtig Spaß!

Dieser Artikel entstand in Zusammenarbeit mit Kontist.

– Anzeige wegen Markennennung –

2 Antworten zu “Freelance Finances: So behalte ich den Überblick”

Hallo Antonia, danke für den spannenden Einblick! Ich beschäftige mich auch gerade mit nachhaltigen ETFs (ein DIng der Unmöglichkeit). Die besten Fonds habe ich bis jetzt immer wieder bei der GLS Bank gesehen, schau da mal rein, wenn dich das interessiert. Man merkt, dass die Leute dort sich super viele Gedanken machen, in was sie investieren möchten und die strengsten Vorgaben haben, die ich bis jetzt so gesehen habe.

Hi Clara!

Ja, es ist SO schwer :) Super, dann schaue ich mir das einmal an! Vielen lieben Dank <3